Langere looptijden, hogere maandlasten, meer risico. De Nationale Bank waarschuwt dat banken weer te soepel zijn geworden met hun woonkredieten. Een kapitaalbuffer van 1,5 miljard moet ongelukken vermijden.

De Nationale Bank (NBB) blijft bezorgd over de evolutie van de woningmarkt in ons land. Door de steeds duurdere woningen en de lage rente wordt er almaar meer geleend voor vastgoed. En de meeste banken laten dat toe. Want de Belgische banken zijn de voorbije jaren duidelijk onvoorzichtiger geworden.

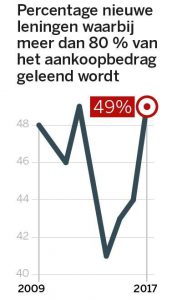

In het jaarverslag wordt uitgebreid aangetoond hoe de banken op verschillende niveaus losser zijn geworden met het toekennen van hypothecaire leningen. Eén voorbeeld zegt veel. Vijf op de tien Belgen lenen vandaag meer dan 80,00 % van de waarde van de aangekochte woning. Ter vergelijking: in de periode 2012-2014 was dat percentage gezakt van 50,00 naar 41,00 %, vier op de tien dus.

Hogere maandlasten

Ook andere kredietverleningscriteria werden door de Belgische banken in 2017 weer wat versoepeld, nadat ze lange tijd strenger werden. Zo nam de looptijd van de contracten toe. Terwijl ook de gemiddelde verhouding tussen de maandelijkse schuldenlast en het maandinkomen van de kredietnemers verslechtert, meldt de NBB, ondanks de langere looptijden. Ten slotte werden ook de winstmarges op de woonkredieten opnieuw kleiner.

Om te vermijden dat er ongelukken gebeuren op de woningmarkt, grijpt de Nationale Bank een tweede keer in (een eerste keer gebeurde dat in 2013). De toezichthouder zal de Belgische banken verplichten een kapitaalbuffer aan te leggen van 1,5 miljard euro (500 tot 600 miljoen extra, boven op een bestaande reserve van 950 miljoen) om ‘eventuele aanzienlijke schokken op de woningmarkt’ op te vangen.

Hoe risicovoller hun hypotheekportefeuille, hoe groter de buffer die de Belgische banken elk afzonderlijk moeten aanleggen. Op die manier hebben ze een extra vangnet én zullen ze wellicht iets omzichtiger omspringen met het verlenen van nieuwe hypotheekleningen, hoopt de Nationale Bank. Al blijft dat laatste een beslissing van elke bank afzonderlijk.

‘We hopen de maatregel eind april in werking te laten gaan’, verklaarde bankgouverneur Jan Smets. Al moet de maatregel volgens hem wel nog door de ECB en andere Europese toezichthouders goedgekeurd worden.

De druk is groot, want de NBB benadrukt meermaals dat de Belgische banksector kwetsbaar blijft. De winsten zijn solide, maar blijven onder druk staan. Onder meer wegens de krimpende rentemarge, die banken verplicht hun inkomsten te diversifiëren.

Opvallend ook: de loonkosten dalen al niet meer sinds 2014. Ze blijven stabiel. En dit ondanks een krimpend aantal werknemers door personeelsafslankingen, kantoorsluitingen en toenemende digitalisering en automatisering. Hoe dat kan? De banken werven steeds meer universitairen en hooggeschoolden aan. En die zijn nu eenmaal duurder dan de vroegere loketbedienden.

Renterisico

Bovendien is de blootstelling aan het renterisico bij de Belgische banken groter dan in de rest van de Europese banksector. Onder meer wegens de grote hoeveelheid contracten met lange looptijd – onder meer woonkredieten – die gedekt worden met kortlopende leningen. Het verschil tussen de twee wordt ingedekt met derivaten. Maar die derivaten veroorzaken andere risico’s, waarschuwt de NBB. Een rentestijging zou volgens het jaarverslag de Belgische banken daarom meer pijn kunnen doen dan elders.

TANGHE, N. Helft Belgen leent te royaal voor woning. De Standaard, 2018-02-23, 20.